tax memo

tax memo

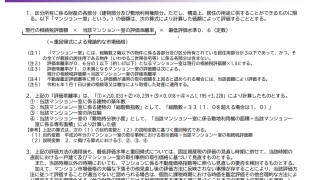

国税庁 平成28年度第1回インターネット公売にベントレー出品

tax memo

tax memo  tax memo

tax memo  cycle

cycle  business

business  tax memo

tax memo  tax memo

tax memo  tax memo

tax memo  tax memo

tax memo  cycle

cycle  tax memo

tax memo  everyday

everyday  tax memo

tax memo  tax memo

tax memo  tax memo

tax memo  tax memo

tax memo  cycle

cycle  everyday

everyday  tax memo

tax memo  tax memo

tax memo  tax memo

tax memo  everyday

everyday  everyday

everyday  tax memo

tax memo  tax memo

tax memo  everyday

everyday  everyday

everyday  everyday

everyday  tax memo

tax memo