毎年1月の恒例ですね。新春タクトセミナーに行ってきました。平成28年度税制改正大綱は消費税の軽減税率でアレコレしていた結果、他の税制改正についてはおざなり感は否めませんが、それでもいくつか注目すべき改正はありますので要チェックです。

第一部 平成28年度税制改正のポイント~資産税に関する税制を中心に~

ポイントは3つ。

- 空き家に係る譲渡所得の特別控除の特例の創設

- 消費税の還付スキームの規制

- 法人税等の見直し

1については既にご案内済です。

2についても既にご案内済。補足しておくと、平成22年度の改正に穴があり改正後も消費税の還付スキームを使われ続けた経緯があります。それを塞いだ形。

3についてはまだでしたか。

法人税率の引き下げ

- 平成28年4月1日以後開始事業年度 税率23.4%

- 平成30年4月1日以後開始事業年度 税率23.2%

上記改正により法人実効税率が以下のように20%台に。

- 現行 32.11%

- 平成28年4月1日以後開始事業年度 29.97%

- 平成30年4月1日以後開始事業年度 29.74%

欠損金の繰越控除の施行時期の見直し

平成29年4月1日施行予定だった次の措置については、平成30年4月1日から施行と変更

- 欠損金の繰越期間 10年(現行9年)

- 上記に係る帳簿の保存期間 10年(現行9年)

- 上記に係る更正可能期間、更正の請求可能期間 10年(現行9年)

その他、検討事項のものうち、タワーマンションについては先日情報が出たところです。

「マンション節税」防止 高層階、相続税の評価額上げ 総務省・国税庁、18年にも

国税庁と「総務省」が検討しているということで、単に財産評価基本通達の改正にとどまらず、固定資産税評価額の見直しにまで踏み込むのか、と。

第二部 公社債等及び株式等に係る所得税の課税方式の変更

これも以前まとめていますが。平成28年1月1日以降は、流通性の有無でグルーピングすることになります。

1点、みなし外国税額控除の適用がある国外の特定公社債の利子等については見落としていました。

平成27年12月31日までに支払いを受けた利子等

⇒ 差額徴収方式により証券会社等で受取時に処理くれるので確定申告等で手続は不要。

平成28年1月1日以降に支払いを受けた利子等

⇒ 確定申告を通じて外国税額控除の適用を受ける方式に

ブラジル国債等で適用となるケースがあるとのこと。私の場合は実務で遭遇することはあまりないかなとは思いますが、当たったときに備えて。

ジュニアNISAについては、別件で相続対策等で贈与をしている場合は注意が必要。年間投資上限の80万円と別件贈与を含めて基礎控除の110万円判定。80万円について贈与の認識がない人は多そうです。この1月は金融機関からこのジュニアNISAのパンフレットが届く届く。街中で遭遇した某銀行マンからもその場で手渡されたくらい。気合いが入っているようで。

第三部 国外転出(相続)時課税のポイント

制度趣旨としては、有価証券を持ったまま国外転出して、軽課税国で譲渡されては、日本で税金取れないので、転出時に含み益が実現したものとして譲渡課税するというもの。平成27年7月から既にスタートしている。

制度が面倒なのは、所有者が国外転出した場合だけではなく、贈与相続で非居住者が財産を取得した場合についても適用があること。つまり相続人が海外在住の場合、この制度に取り込まれてしまう。認識されていないケースも多々あろう。人が出国するのではなく、有価証券が出国するイメージか。

さらに最も厄介なのが、遺産が未分割で申告期限を迎える準確定申告のケース。法定相続分で取得したものとしていったん申告納付する必要がある。対象資産を取得しなかった場合には、後日更正の請求で取戻したいところだが、現行これが不可という立法不備(平成28年度税制改正で可能となるが)

実際売却してないので納税資金がないケースに備え、納税管理人の届け出、担保提供で納税猶予はある。納税猶予しないで準確時にいったん納税、5年以内に実際に譲渡した場合で準確時に比し時価が下落しているときは更正の請求不可。納税猶予のときは更正の請求OK。

非上場株式について、国外転出時課税の対象となる場合は、財産評価基本通達ではなく、所得税法基本通達59-6で算定。相続ではなく譲渡だから。つまり、常に小会社評価、上場株式と土地は時価評価、評価差額に対する法人税相当額控除不可で評価は高めに出る。

推定相続人が非居住者の場合は、事前に準備をしておかないと、スケジュールがタイトになりすぎる。事前準備が絶対必要。

例

父(被相続人)→相続→非居住者である子(相続人)

時価100、取得費10、含み益90の有価証券を取得

父の準確で含み益90に対して所得税課税(住民税はかからない)

当然所得税額は相続税の債務控除対象(納税猶予の場合はもちろんなし)

子は時価100について相続税課税

株式の取得費は100に

相続・贈与・譲渡・遺言・事業承継・法人についてのご相談は

埼玉県東松山市の関根盛敏税理士事務所まで

関東信越税理士会東松山支部 経理部長

関東信越税理士会埼玉県支部連合会 会員相談室相談員

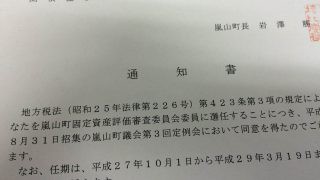

嵐山町固定資産評価審査委員会 委員

@smoritoshi

コメント

[…] 平成28年新春タクトセミナー […]